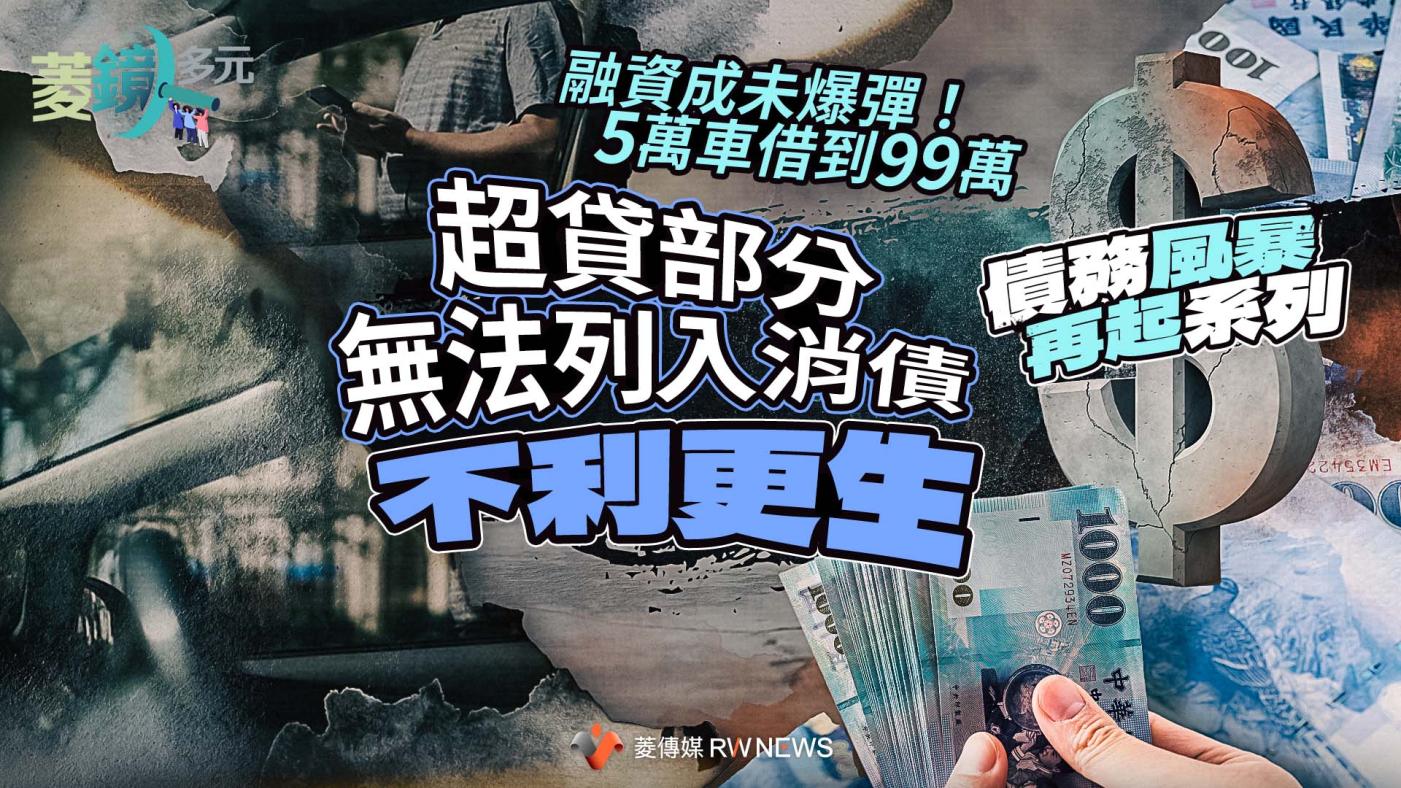

(記者張欽/台北報導)長期協助卡債受害人的律師趙興偉,發現《消債條例》只能適用無擔保品包括信用卡、信貸等債務,無法解決汽機車等有擔保品的融資債務。為協助債務人理債,趙認為,超出抵押品價值的超貸金額,應屬無擔保品債務,可列為消債範圍。趙興偉於2021年間曾說服法官,幫助一名車貸債務人進入更生程序,首次成功將擔保超貸部分列消費債務。遺憾的是,兩年來除了苗栗、彰化兩位案主,未有更多成功案例。

趙興偉與立委吳玉琴等人呼籲,《消債條例》無法幫債務人解決融資擔保債務,而《融資公司法》又遲遲未能立法,期待司法院考量法官裁定的共識,將動產超貸部分視為消債範圍,或透過法官會議做出一致見解,解決融資債務人的困境。

本身也是法扶律師的趙興偉,這些年來定期為卡債受害人諮詢。他觀察到,疫情期間,債務人包含融資債務的比例激增,約佔求助者的5至6成,且融資部分都有嚴重超貸現象。他認為,超出融資擔保品價值的貸款金額,應屬不合理的消費貸款,應可以適用《消債條例》列入無擔保品債務。他舉例,假設機車5萬元貸款35萬元,超貸30萬元部分就應列為無擔保品範圍。

汽車僅值5000元 卻超貸34萬 趙興偉主張應列入無擔保債務

趙興偉提及承辦第一件融資超貸成功進入更生案例,他分析債務人的債務結構,除了無擔保品的消費債務,最離譜的就是汽車融資超貸。他請債務人將車輛鑑價後,確認當時的車輛價值僅剩5千元,卻超貸34萬6597元,非常離譜,於是向法官說明超貸部分極不合理,列入無擔保品債務合理且適當。法官最後認可,裁准債務人進入更生程序。

律師趙興偉說服法官讓車貸超貸金額列消債範圍,助債務人成功更生。張欽攝

趙興偉分析目前台灣的融資貸款現況,無論是和潤、裕融或其他融資貸款公司,幾乎都透過簡訊或電話向債務人行銷,內容不外乎是以免財力證明、免聯徵、信用瑕疵也可辦、可超貸等方式吸引客戶申辦車貸。一輛汽車動輒可貸到上百萬元,機車可貸到30至35萬元,債務人大都希望貸越多越好,卻忽略其中隱含著離譜的高利率、高手續費及高違約金。

融資公司以離譜手法超貸 債務人融資50萬 還款8期後還欠60萬

趙興偉解析,假設債務人借50期20萬元融資貸款,每月繳貸款5660元,繳了4期共2萬2640元不再支付而被追討時,對銀行而言,20萬的本金會減少,可能剩下18萬餘元;但融資公司不是這樣處理,是直接以20萬元的本票裁定去追討,實際債務則以5660元乘以未清償的期數44期計算欠款,結果一定會超過20萬元,所以就求償20萬元。

趙興偉另舉案例說,債務人將價值僅5萬元的車輛去融資貸款99萬元,超貸94萬元,債務人每月繳1萬9450元,繳了6期無法支付後,融資公司就以每月貸款金額1萬9450元乘以未清償期數共118萬元,聲請本票裁定向債務人追償,債務人無法提起本票裁定不存在訴訟,只好接受融資公司執行財產處分。

協助債務人理債多年的趙律師,更點名某主打汽機車分期與原車融資的公司,以離譜手法超貸和不合理計算債務金額,先請當事人自備10萬買進舊車,再以該車融資借給當事人50萬,債務人每月償還1萬1400元,清償8期後無力續繳,公司卻說尚欠60萬元。原來公司是以本票50萬,加上1萬1400元乘以未清償的期數計算,向法院陳報追償債務60餘萬,趙直批非常離譜。

除了債務計算坑殺債務人,另一種剝皮手段就是高手續費。趙興偉點出汽車貸款公司會找員工擔任代辦人,由代辦人幫債務人跑流程,先說好案件很難辦,一旦申貸成功就要抽15%手續費,一名債務人貸60萬元就被抽9萬元,比例高的嚇人。

趙興偉細數融資貸款的陷阱 債務人應爭取法官認列為無擔保債務

債務人缺錢急著貸款,趙興偉也從案件中發現不少陷阱,像是一部15萬的車卻貸到80萬元。貸款過程中,融資公司代辦人員不會讓債務人看到借款契約書、還款明細,只要求債務人簽下本票,且本票的金額超過貸款金額,契約中也沒約定未償還期數乘以每期償還金額,一旦債務人無力償還,這些隱藏的陷阱就一一浮出檯面。

他提醒債務人,債務公司計算債務餘額,幾乎都超過本金,顯然不公平。聲請消債或訴訟時,務必要讓法官知道,債務公司的借貸契約內容不合理而無效。聲請消債的過程中,要準備債務清冊,包括有擔保品債務及無擔保品債權。至於車貸擔保債權是多少,債務人可以提供車子的鑑價金額給法官,只要貸款金額超過鑑價金額就算超貸,請法官將超貸部分視為無擔保品債務而列入《消債條例》處理。